根据TABB Group发布的行业研究报告,经纪人,交易所和规模较大的对冲基金需要一套全面的策略来管理和利用不同形式的内部流动性。

“流动性管理:推动代理经纪业务之外的自动交易”声称尽管公司正在自动化其交易流程,但他们现在才开始制定管理流动性的综合战略。

TABB表示,虽然订单管理系统(OMS)和执行管理系统(EMS)是电子交易过程中的重要组成部分,但它们并没有解决经纪人与订单流程相互作用的方式,卖方交易者如何决定利用资本或如何公司在非交易所交易产品中制定一致的估值和交易策略。

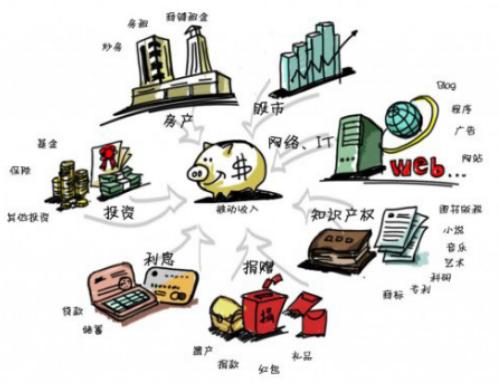

这就产生了对流动性管理的需求,TABB集团将其描述为“围绕公司自动化交易柜台的方法,包括有关估值和定价流动性的规则,客户订单流程的处理,内部流动性的匹配和自动化规则以及为内部做市和自营交易提供资金的方法。“

“流动性管理的目标是通过有限的人机交互自动管理订单流更有效和有利可图,”TABB Group研究分析师Matt Simon解释说,他与创始人兼首席执行官Larry Tabb共同撰写了该报告。“这意味着将工具交给客户自行交易,自动化可自动化的订单流程,制定最完善的自动交易决策,并将困难的交易和风险交易留给最有才能的交易者进行分析和执行。”

西蒙表示,随着经纪商的交易利润率下降,这变得更具挑战性。“随着成本压力的增加,他们不仅要降低费用,包括尽可能降低执行费用,还要通过流动性内部化以及内部交叉网络或暗池的使用来利用其订单流的价值,”Tabb写道。“几乎所有顶级经纪商都开始将股权流动性内部化,提供额外的交易机会并实现更大的跨公司协同效应。然而,随着更多的订单流被内化,对更先进的电子系统管理这种流程的需求变得更加重要。“

Tabb接着指出,升级订单路由并改善交易模式中的订单流和流动性管理至关重要,而今天的交易模式比目前大多数交易系统都要复杂得多。一旦公司创建必要的,集成的,企业范围的参考数据基础设施来实施LMS计划,LMS就会确定订单如何到达公司,例如FIX,DMA,报价系统,订单如何通过公司,如何他们受到重视,风险基准并最终定价,对冲,最后是否会被执行。

虽然暗池目前用于股票,但TABB集团认为随着流动性管理解决方案的扩展和订单流,估值和定价信息的集中化,它们将变得更加多资产,多产品和多地理。他们还预计,到2011年,股权内部化率将发生变化。“随着Reg NMS和MiFID使用更传统的内部化技术执行股票更具挑战性和风险,”暗书中匹配的流量将会增加,“Tabb说。“虽然许多公司已经考虑采用方法论观点来管理资本提供的交易过程和程序,但很少有公司采取全面的策略。我们相信他们将需要这一点,因为客户变得更加复杂,交易技术使市场更有效率。然而,